Общепринятая точка зрения ведущих экономистов мира утверждает, что в период инфляции сырьевые рынки будут расти, и это шанс для быков остаться в привычном русле. Однако отдельные аналитики предрекают падение цен и в этом секторе. Давайте разбираться.

Сырьевые фьючерсы: альтернативное мнение

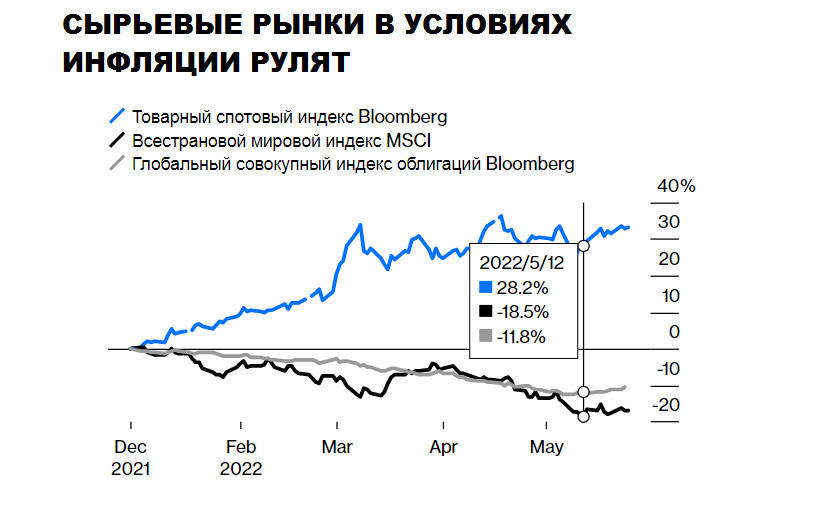

Как вы знаете, акции дешевеют, увеличивая вероятность долгосрочного медвежьего рынка. Облигации также сильно упали в цене. Иностранные валюты всем скопом резко упали по отношению к доллару США. Криптовалюты, SPAC и другие спекуляции рухнули вслед за технологическим фондовым рынком. Но товары... товары были великолепны.

Спотовый индекс BloombergCommodity в этом году вырос на 33%, в разрезе которого цены на энергоносители, металлы и сельскохозяйственную продукцию демонстрируют самый высокий рост.

В принципе, мы наблюдаем закономерную картину поведения на рынке в период роста цен: инвесторы, напуганные более быстрой инфляцией, растущими геополитическими рисками и накоплением портфельных убытков, стараются вложиться в товарный сегмент для хеджирования своих портфелей.

По данным Morningstar, с этого года по апрель в товарные ETF поступило 21,4 миллиарда долларов. Сравните это с динамикой первых четырех месяцев 2021 года, когда отток составил 63 миллиарда долларов.

Однако сегодня некоторые аналитики пересматривают вероятность стандартного сценария, обещающего наибольшую защиту инвесторам в товарах.

Так, Гарри Шиллинг, эксперт по заемным средствам и венчурному инвестированию, считает, что быки на рынке сырьевых товаров могут вскоре пожалеть о своем энтузиазме, поскольку силы спроса и предложения могут скоро развернуться.

Ситуация на сегодня

Общие штрихи сегодняшнего рынка вы знаете: Covid-19 привел к продолжающимся блокировкам в Китае, что привело к резкому сокращению производства во второй по величине экономике мира, на долю которой приходится 18,1% мирового валового внутреннего продукта и 23,9% производства. Ущерб распространился на импорт в КНР товаров из таких стран, как Бразилия, Чили и Австралия - нефти, меди и железной руды - а также на экспортеров-производителей, таких как Германия, Южная Корея и Тайвань. По данным исследовательского центра NomuraHoldings, импорт железа в Китай в апреле уже снизился на 13% по сравнению с прошлым годом, меди - на 4%, а импорт автомобилей и шасси - на 8%.

В другой части континента набирает мощь совсем другой фактор.

Вторжение России на Украину также нарушило мировой спрос, а сильный доллар ударил по закупкам сырьевых товаров в развивающихся странах, ведь с апреля их валюты падают (в среднем на 3% за апрель текущего года).

Из 45 основных сырьевых товаров, торгуемых по всему миру, 42 оцениваются в долларах. Исключение составляют только шерсть (австралийские доллары), янтарь (российские рубли) и пальмовое масло (малайзийский ринггит), но янтарь занимает небольшой процент сырьевого рынка.

С учетом этого импорт сырьевых товаров в развивающихся странах снижается достаточно серьезными темпами из-за их растущей потребности в использовании иностранной валюты для обслуживания долгов, номинированных в долларах.

Ситуацию осложняет то, что запасы доллара скудеют, а долги выросли. Например, с 2018 по 2021 год небанковский долларовый долг Чили вырос с 34,7% ВВП до 50,3%, Мексики - с 21,9% до 30,1%, а Турции - с 23,0% до 28,2%.

Поэтому уже сейчас можно увидеть, что товары также страдают, да и возможный экономический рост согласно общепринятой экономической теории отдает предпочтение услугам, а не товарам.

Это отчетливо видно в исторической перспективе.

Экономические теории и нюансы ценообразования

После Второй мировой войны расходы американцев на товары упали с 61% от расходов одного домохозяйства до 35%, а расходы на услуги выросли с 38% до 65%. Это также верно для активно развивающихся стран, таких как Китай.

Что касается предложения, стандартная теория гласит, что периоды инфляции по-прежнему толкают цены на сырьевые товары вверх.

Но на самом деле в золотом эквиваленте, за исключением кратковременного роста во время войн и нефтяных эмбарго 1970-х годов, цены с поправкой на инфляцию неуклонно снижались с середины 1800-х годов, в общей сложности на 83%.

Происходит это из-а развития промышленности во многих регионах, покрытии потребностей, конкуренции и роботизации труда. Заменители и повышение производительности всегда побеждали угрозы нехватки товаров в течение последних двух столетий - с начала промышленной революции.

Как известно, правда всегда кроется в деталях, поэтому нужно учитывать и то, что цены на сельскохозяйственные и промышленные товары часто снижаются вместе, поскольку падение спроса, например, на пшеницу, ведет к падению спроса на запчасти к тракторам.

С другой стороны, высокие цены являются лучшим удобрением для сельскохозяйственных культур, а также других товаров: высокие цены на ту же пшеницу побуждают фермеров расширять пахотные участки, засевая как можно больше.

Но сразу за этим небывалые урожаи неминуемо снижают цены.

Точно так же высокие цены на свинину стимулируют разведение свиноматок, особенно если цены на кукурузу низкие. Затем чрезмерные поставки свиней снижают цены на свиные отбивные. Даже низкие цены могут стимулировать увеличение предложения. Низкие цены на сахар побуждают бразильских фермеров сажать и собирать больше сахарного тростника, чтобы поддерживать общий доход.

Но здесь также много дополнительных факторов, способных свести на нет предварительные расчеты трейдеров. Плохая погода может свести на нет высокие урожаи зерновых.

Картели и объединения также могут способствовать нарушениям. Все помнят лето 2021 года и отказ ОПЕК+ увеличить добычу.

Кроме того, американские нефтедобывающие компании не реагируют на высокие цены на нефть дополнительным бурением. Вместо этого акционеры и их собственные компенсационные стимулы поощряют ограничение добычи, чтобы усилить прибыльность. Руководству компаний платят за то, чтобы они снижали расходы и сохраняли наличные для погашения долга, выплаты дивидендов и выкупа их акций. Все это затрудняет прогнозирование цен на нефть, как и на другие товары.

Но в биржевой торговле есть и дополнительный фактор: трейдеры, как правило, находятся на одной и той же стороне при торговле одними и теми же товарами в одно и то же время. Например, спекулянт, терпящий большие убытки на позициях по цинку, вынужден продавать запасы пшеницы, чтобы сохранить капитал, как и другие.

Откат по товарным позициям - не такое уж невозможное событие

Сам Гарри отмечает, что пока сам он предпочитает короткие позиции по фьючерсам на медь, которые уже упали на 14% по сравнению с пиком начала марта, хотя это достаточно рисковый инструмент.

Медь используется почти во всех промышленных товарах, от автомобилей до машин, бытовой техники и компьютеров, так что это отличный показатель глобальной рецессии, которая маячит на горизонте.

Важно, что пока у меди нет картеля ни со стороны спроса, ни со стороны предложения, который мог бы нарушить фундаментальные экономические силы и свести прогнозы трейдеров к нулю неожиданными позиционными решениями.

В итоге, после нескольких провальных лет более высокие цены на медь и надежные прогнозы спроса, как обычно, стимулировали открытие новых рудников и перерабатывающих мощностей. Международная исследовательская группа меди ожидает, что в этом году рынок меди будет иметь огромный профицит в 328 000 метрических тонн после дефицита в 475 000 метрических тонн в 2021 году, а значит, медь продолжит падать в цене.

Да, медные быки прогнозируют повышенный спрос в ближайшие годы со стороны аккумуляторов для электромобилей и других электроприборов. Но это лишь одна сторона медали.

Но каков будет спрос на электромобили в период рецессии? Безусловно, рост цен на средства передвижения заставит понервничать не только Германию, заставляя производителей сокращать объемы производства, а значит, и контракты по поставкам меди.

И хотя спрос на пшеницу, вероятно, останется высоким из-за опасности голода в странах третьего мира, а также невозможности Украины увеличить площадь засева (с учетом потери нескольких регионов). Однако нефть и газ также могут оказаться не таким уж дефицитом - на фоне ограничения спроса от производителей в ЕС с одной стороны, и возможного окончания конфликта между Россией и Украиной (либо перехода в затяжное позиционное противостояние, что также позволит выровнять цены и позаботиться о восполнении дефицита).

Что касается более долгосрочных прогнозов, никогда не стоит недооценивать силу развития технологий. Не так давно мы все думали, что рост распределения электроэнергии ограничен тем, что в земной поверхности не хватает меди для изготовления всех необходимых проводов. А затем появилась волоконная оптика из силикона, второго по распространенности минерала в мире, и проблема была быстро решена. Делайте ставку на человеческую изобретательность, и вы будете опережать рынки, а не плестись в хвосте.

Сырьевые рынки будоражат Уолл-Стрит, заставляя трейдеров сокращаться, и это надолго

Инфляция, ее пики и стратегии «по тренду» - какая связь?

Где дно? Частные трейдеры теряют опору

ФРС против быков – реальность фондового рынка

Риски стагфляции: привлекательные мишени в сложный период